相信大家一定都有聽過造市(Market Making),造市的功能主要為金融商品流動性,所以會在委買與委賣雙邊都進行掛單,當一般投資人希望買賣時,就可以盤面上的委託單進行下單,但是這種交易比較屬於特殊金融法人的高頻交易與策略,參與者多為自營商與避險基金,金融市場中最具備技術門檻的交易台。

價格的接受者(Price taker)與價格提供者(Price giver)

舉一個大家最熟悉的商品—台指選(TXO),以下是一個兩天後到期的價平Put,所以算是流動性相當好的商品,你可以仔細去看看以下的委託單發現了什麼?

應該不難發現有至少一組的委託單吧?118委買的78口與委賣122口是同一組單子,這個在委買委賣同時掛單的交易方式就稱為造市,另外後面還有幾個20口左右的造市單躲在後面,當期貨價格變動時,委託單價格也會更著變動,而對稱的造市單則可能減少或增加委託量,但比較屬於一個平行移動的方式。

當我們想要交易台指選擇權時,是不是決定好要下哪個契約後,就無腦看報價就下了呢?選擇權理論價格難道不需要自己跑Black-Scholes來計算看看嗎?絕大多數的一般投資人都是屬於這種類型,要買的時候直接找委賣價來買,要賣的時候直接找委買價來賣,選擇權理論價造市商都已經幫你算好了,當然波動率會隨時在變動,所以大家才可以無腦買賣選擇權了。

這時候一般投資人就是扮演著價格的接受者(Price taker),而提供價格的人就叫做價格提供者(Price giver),不論造市商怎麼造市,一般投資人必定為價格的被動接受者,除非你有左右台指期的能力。

高頻交易(High Frequency Trading, HFT)

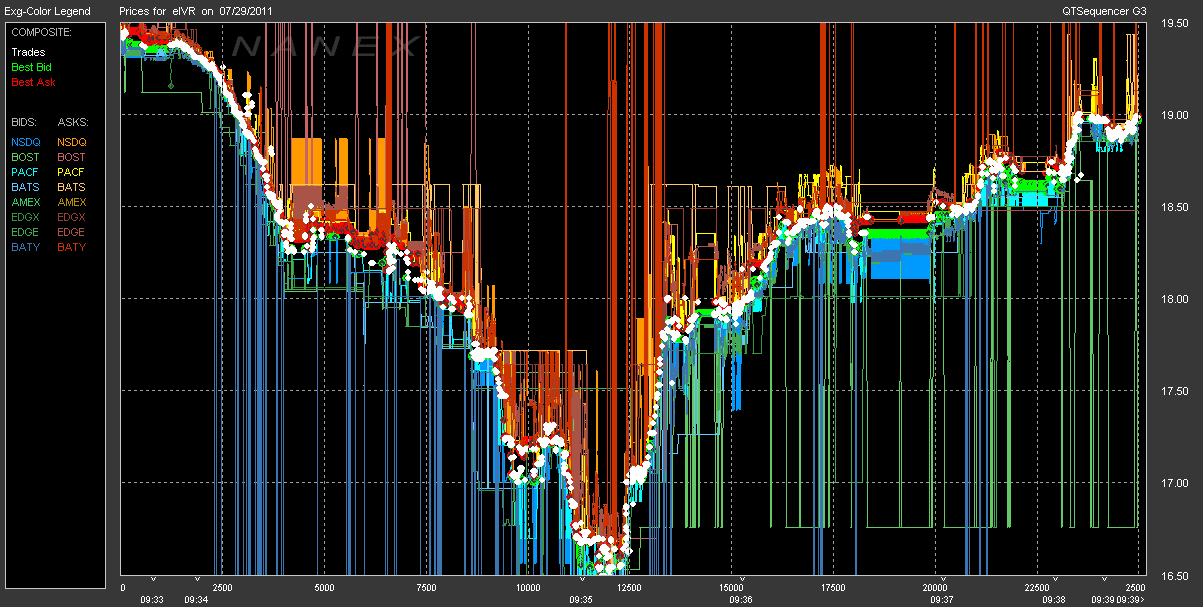

除了法人的資金與交易成本優勢外,最重要的差距就是在交易的速度,一筆交易抽換單都必須以毫秒的方式來計算,法人的交易機房大多放置於交易所的共置機房(Co-location)內,意思就是跟交易所的主機放在隔壁啦!在交易線路的架構上是具有絕對優勢的。

尋求更快的反應行情並以最快的速度抽換單,目的是避免被同為造市商的同業攻擊,而更快反應價格給投資人導是其次,期交所的商品都有多個造市商於同個商品內造市,舉例來說A造市商速度遠低於B造市商時,當行情快速大幅變動時,當A造市商抽單不夠快,就容易被B造市商搶走,造成A造市商的負面損益出現。

造市策略一定是100%使用程式交易,造市商必須不斷的優化委託單抽換單的速度,而純粹的造市僅賺取委買賣價差(Bid-Ask Spread)當然不會賺錢,都必須要依靠其餘的子策略,例如一些方向性的交易策略或跨商品間的套利掛單等。

一般投資人可以參與造市交易嗎?

散戶可以參與造市交易嗎?這是個很常被問到的問題,散戶相對於金融法人的劣勢為資金不足與交易成本較高,光第一個保證金就可能不夠在委買賣上同時掛上複數的口數,更不用說真正成交到時,海量的成交紀錄帶來滿滿的手續費與期交稅,相信你的營業員與政府都會相當感謝你的,用法人的策略來做散戶的交易方式,當然不適合!

散戶投資人如果想要搞一些特殊的交易,建議尋找流動性低的商品,進行芭樂單的造市,委買遠低於理論價,委賣遠高於理論價,並隨著中心的理論價移動,這樣可能是一個比較適當的方式,交易次數不會多,但單次肉比較多,比較適合散戶投資人的資金與成本。